Đánh giá cổ phiếu ACB: đáng để tích lũy cho dài hạn, giá mục tiêu 30.000 đồng/cp

Với khả năng sinh lời cao và bảng cân đối kế toán lành mạnh, ACB vẫn là cổ phiếu tiềm năng để tích lũy cho mục tiêu tăng trưởng cao và sinh lời bền vững trong dài hạn.

Ngân hàng Á Châu (ACB)

Lợi nhuận Q1/23 tăng mạnh nhờ tỷ lệ chi phí/thu nhập cải thiện…

LN ròng của ACB trong Q1/23 tăng mạnh 25,8% svck lên 4.135 tỷ đồng (hoàn thành 26,6% dự phóng năm 2023 của chúng tôi) nhờ tỷ lệ chi phí/tổng thu nhập hoạt động cải thiện (32% sv mức 40% trong Q1/22). Mặc dù ghi nhận 256 tỷ đồng chi phí dự phòng trong Q1/23 (so với mức hoàn nhập 2,84 tỷ trong Q1/22), tỷ lệ dự phòng/LN trước dự phòng của ACB chỉ là 4,7% – thấp hơn so với các quý trong 2020-21 (lưu ý trong năm 2022 ACB đã hoàn nhập dự phòng mạnh mẽ).

…dù cho tăng trưởng cho vay chậm lại rõ rệt

Mặc dù NIM duy trì ổn định và thu nhập ngoài lãi tăng trưởng tốt (+21% svck), tổng thu nhập hoạt động chỉ tăng 15,6% svck – thấp hơn nhiều so với tăng trưởng LN ròng do tăng trưởng cho vay chậm lại.

Nền kinh tế suy yếu đã làm giảm nhu cầu chi tiêu và khả năng trả nợ của các cá nhân, theo đó giảm nhu cầu vay vốn. Trong điều kiện kinh tế hiện tại, các ngân hàng cũng sẽ thận trọng hơn khi cho vay nhóm đối tượng này để giảm rủi ro nợ xấu.

Với mô hình kinh doanh ngân hàng bán lẻ, dư nợ tín dụng của ACB cuối Q1/23 đã thu hẹp 1% sv đầu năm. Chất lượng tài sản cũng cho thấy những tín hiệu kém tích cực vào cuối Q1/23 (hình 6). Tuy nhiên, chúng tôi kỳ vọng mọi thứ sẽ khả quan hơn từ nửa cuối năm 2023 nhờ (1) lãi suất hạ nhiệt; và (2) tác động của các chính sách hỗ trợ.

Tiếp tục duy trì chiến lược kinh doanh thận trọng

ACB được biết đến là NH có mô hình kinh doanh thận trọng, thể hiện qua danh mục tài sản lành mạnh không có trái phiếu doanh nghiệp (TPDN). Mặt khác, tỷ trọng cho vay bất động sản (BĐS) chủ yếu đến từ cho vay mua nhà (khoảng 22% vào cuối 2022), chứ không tập trung nhiều vào các DN BĐS.

Ngoài ra, thanh khoản cũng được củng cố khi ACB tích cực đa dạng hóa cơ cấu nguồn vốn từ vay liên ngân hàng, chứng chỉ tiền gửi bên cạnh tiền gửi khách hàng.

Về tiền gửi, khách hàng cá nhân đang có xu hướng “tiết kiệm tiền” trong bối cảnh môi trường lãi suất cao và tăng trưởng kinh tế yếu.

Xu hướng này sẽ có lợi cho thanh khoản của các ngân hàng có tiền gửi cá nhân lớn trong tổng huy động như ACB (khoảng 80% tổng nguồn vốn).

Duy trì khuyến nghị Khả quan với giá mục tiêu 30.000 đồng/cp

VNDirect kỳ vọng LN ròng của ACB sẽ tăng trưởng 14%/15% svck trong 2023-24 (tăng trưởng kép 2020-22 là 33,5%). Hiện tại, ACB đang giao dịch ở mức 1,2 lần P/B 2023 (so với mức trung bình ngành là 1,4 lần), ngang mức -1 độ lệch chuẩn P/B trung bình 3 năm.

Với khả năng sinh lời cao và bảng cân đối kế toán lành mạnh, ACB vẫn là cổ phiếu tiềm năng để tích lũy cho mục tiêu tăng trưởng cao và sinh lời bền vững trong dài hạn.

Giá mục tiêu VNDirect đưa ra dựa trên tỷ trọng bằng nhau giữa phương pháp P/B mục tiêu là 1,4 lần và phương pháp thu nhập thặng dư (COE: 14,8%, LTG: 3%).

Rủi ro giảm giá bao gồm (1) lãi suất vẫn duy trì cao hơn dự kiến và (2) nợ xấu tăng cao hơn dự kiến.

Cập nhật ngày 23/5/2021: Tài chính lành mạnh, cho vay hiệu quả, thu nhập tăng mạnh

ACB công bố LNTT tăng +61% YoY trong quý 1/2021, cao hơn kỳ vọng của chúng tôi (+38%). Thu nhập tăng trưởng mạnh (+30%) và diễn biến trái chiều của chi phí hoạt động (-17%) là động lực. Khoản mục hoàn nhập đột biến, vốn đến từ một khoản phải thu đã trích lập dự phòng đầy đủ, đã bù trừ cho yếu tố chi phí tín dụng tăng vọt. Bất ngờ đối với dự báo của chúng tôi chủ yếu đến từ thu nhập lãi thuần.

ACB mở rộng danh mục cho vay nhanh hơn so với dự báo (+4,1% YTD so với +3,5% YTD dự báo). Kết hợp với NIM mở rộng, tăng trưởng thu nhập lãi thuần (NII) đạt +36%. ACB bắt đầu gia tăng trái phiếu tổ chức tín dụng như một giải pháp thay thế cho trái phiếu Chính phủ đang có lợi suất thấp. Tuy nhiên, tỷ trọng vẫn chưa đáng kể để ảnh hưởng đến lợi suất đang giảm dần của danh mục đầu tư. Lãi suất cho vay bình quân có xu hướng giảm đối với phân khúc doanh nghiệp vừa và nhỏ và phân khúc bán lẻ do cạnh tranh. Tương ứng, lợi suất tài sản (tính theo năm) giảm -73 điểm cơ bản so với cùng kì và -42 điểm cơ bản so với quý liền trước.

Cả lãi suất cho vay bình quân và lãi suất huy động đều giảm mạnh hơn kỳ vọng. Ước tính rằng bên cạnh sự hỗ trợ từ yếu tố CASA gia tăng trong nửa cuối năm 2020, lãi suất tiền gửi có kỳ hạn bình quân giảm đã góp phần đáng kể vào việc giảm chi phí huy động vốn (-137 điểm cơ bản so với cùng kì năm trước, theo năm). Lãi suất huy động niêm yết thấp hơn có khả năng thay đổi hành vi gửi tiền, khiến lợi suất trung bình của tiền gửi có kỳ hạn (theo năm) giảm -51 điểm cơ bản theo quý và -152 bps so với cùng kì năm trước. Do đó, chi phí lãi giảm -17% YoY trong quý 1/2021.

Bên cạnh mức chênh lệch trong tốc độ giảm của các lãi suất, tỷ lệ LDR tăng cũng góp phần cải thiện NIM. Do tăng trưởng huy động tiền gửi từ khách hàng và tổ chức tín dụng giảm tốc, hệ số LDR tiệm cận 84%. NIM được hưởng lợi và tăng lên 4,0%, cao nhất trong những năm gần đây. Tuy nhiên, chúng tôi kỳ vọng xu hướng này của LDR là tạm thời và không dẫn đến căng thẳng thanh khoản. Tính mùa vụ là một trong những yếu tố dẫn đến tăng trưởng tiền gửi khách hàng yếu. ACB không chịu áp lực tăng lãi suất huy động và hài lòng với tình trạng thanh khoản hiện tại. Dự báo tỷ lệ LDR sẽ điều chỉnh sau khi cơ sở tiền gửi tăng trở lại về phía cuối năm. Theo đó, NIM dự báo cho năm 2021 được duy trì ở mức 3,8%, nhình hơn so với năm 2020.

Bất ngờ từ nợ xấu mới

Mức nợ xấu thấp lịch sử đã chịu tác động từ hiệu ứng nền so sánh. Nợ xấu tăng 61% so với cuối năm 2020 lên gần 3.000 tỷ đồng quý 1/2021, chiếm 0,9% tổng dư nợ. Điều này gây áp lực kéo giảm mạnh LLR xuống 120%, mặc dù sức khỏe của bảng cân đối vẫn ổn định. Tỷ lệ nợ xấu tăng lên biểu thị tỷ lệ hình thành nợ xấu ròng dồn 12 tháng đạt 0,4% trong quý 1/2021, tương đương mức đỉnh của năm 2020. Từ đó, chi phí tín dụng cũng tăng theo, đạt mức cao nhất trong ba năm qua tại 0,4%. ACB đã thực hiện tiếp cận thận trọng khi chủ động phân loại lại khoản nợ của một khách hàng doanh nghiệp lớn. ACB cũng đã trích lập dự phòng đầy đủ do công ty này dự kiến sẽ gặp phải tình trạng kinh doanh không thuận lợi.

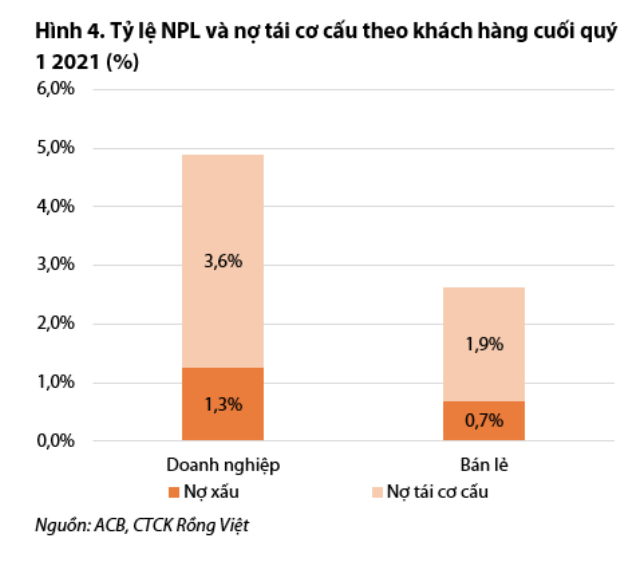

Chúng tôi ước tính tỷ lệ nợ xấu cho phân khúc khách hàng doanh nghiệp là 1,3% vào cuối quý 1/2021. Phân khúc bán lẻ nhìn chung có tỷ lệ nợ xấu thấp hơn và chiếm tỷ trọng lớn hơn trong danh mục cho vay. Cụ thể hơn, phân khúc doanh nghiệp lớn có tỷ lệ nợ xấu cao nhất, ở mức 3,9%, là nguyên nhân chính khiến nợ xấu tăng mạnh vừa qua. Phân khúc doanh nghiệp vừa và nhỏ và phân khúc bán lẻ, vốn chiếm tổng cộng 93% dư nợ cho vay, có tỷ lệ nợ xấu tương đương nhau ở mức 0,7%.

Kỳ vọng tỷ lệ nợ xấu sẽ được kiềm chế tốt dưới 1,0% trong năm 2021. Tốc độ hình thành nợ xấu mới có thể giảm lại trong các quý tiếp theo và hiện được dự báo ở mức 0,3-0,4% cho cả năm 2021. Hoạt động xóa nợ sẽ tích cực hơn về phía cuối năm nhằm duy trì mục tiêu về tỷ lệ nợ xấu. Chúng tôi duy trì dự phóng về chi phí tín dụng (0,4%), dự kiến sẽ đi ngang quanh mức hiện tại.

Kì vọng bình thường hóa tỷ lệ CIR sau đà giảm mạnh

Nếu không phải do hệ số CIR giảm, tăng trưởng thu nhập sẽ chỉ đạt khoảng 4% YoY, do chi phí dự phòng ăn mòn đà tăng của thu nhập. Điều này cho thấy việc kiểm soát chi phí và nền so sánh chi phí hoạt động cao đã giúp lợi nhuận tăng 57% YoY. Chúng tôi nhấn mạnh sự đóng góp đáng kể của khoản mục hoàn nhập dự phòng đối với tỷ lệ CIR. Hệ số CIR cơ bản ước tính là 41% trong quý 1/2021. Khoản hoàn nhập đối với một khoản phải thu đã trích lập dự phòng đầy đủ trước đây đã kéo hệ số CIR thực tế xuống 35%. Cùng với nền so sánh cao năm ngoái do phân bổ trước chi phí lương thưởng, sự phân kỳ tăng trưởng của chi phí hoạt động và tổng thu nhập là kết quả.

Nền so sánh dường như sẽ bớt thuận lợi hơn trong các quý sắp tới, do mức CIR cơ sở hiện tại tương đương với mức của Q2 và Q3/2020. Bên cạnh đó, chi phí hoạt động cũng bắt đầu tăng trưởng âm kể từ khi đại dịch bắt đầu xảy ra do kiểm soát chi phí, chủ yếu là chi phí quản lý và chi phí liên quan đến tài sản. Do đó, chúng tôi dự báo hệ số CIR sẽ quay về vùng 40-42% trong trường hợp không ghi nhận khoản hoàn nhập nào nữa. Chúng tôi đã phản ánh một khoản hoàn nhập phân bổ hàng năm cho các khoản dự phòng đã trích trước đó đối với các tài sản khác. Khoản hoàn nhập trong quý 1/2021 đã vượt mức ước tính hàng năm của chúng tôi. Do đó, chúng tôi điều chỉnh giảm hệ số CIR dự kiến cho năm 2021 xuống 41% từ mức 42% trước đây, nhưng đồng thời điều chỉnh tăng nhẹ hệ số CIR những năm sau đó.

Triển vọng năm 2021

Với yếu tố bất ngờ về thu nhập cũng như sự xuất hiện sớm hơn dự tính các khoản mục bất thường, chúng tôi chỉ xem xét điều chỉnh tăng nhẹ LNTT năm 2021. LNTT dự phóng năm 2021 được điều chỉnh lên 11.858 tỷ đồng từ mức 11.601 tỷ đồng trước đó. Do đó, tăng trưởng lợi nhuận cho năm nay sẽ là +24% thay vì +21%. Tuy nhiên, đây không phải là yếu tố chính dẫn đến sự thay đổi trong định giá, vì tốc độ tăng trưởng kép hàng năm của lợi nhuận trong giai đoạn 2021-2025 vẫn không bị tác động nhiều.

Việc cổ phiếu nhóm ngân hàng tăng giá mạnh gần đây dẫn đến việc điều chỉnh tỷ lệ bình quân vốn hóa trên giá trị sổ sách, có thể vẫn được coi là ở quanh mức hợp lý cho đến khi lãi suất tăng trở lại. Chúng tôi duy trì quan điểm tích cực về ACB dựa trên các yếu tố bảng cân đối lành mạnh, hoạt động cho vay hiệu quả, cơ sở khách hàng tăng trưởng có thể bền vững, thanh khoản dồi dào và nền tảng vốn tốt.

Như đã nêu trước đây, chúng tôi thận trọng về phần bù định giá của ACB so với ngành dựa trên khẩu vị rủi ro thấp của ngân hàng trong một chu kỳ mở rộng tiềm năng. Theo đó, chúng tôi tăng giá mục tiêu thêm 2,6% lên mức 43.500 đồng/cổ phiếu.

Theo đó, chúng tôi thay đổi khuyến nghị thành TÍCH LŨY đối với cổ phiếu.

Ngân hàng TMCP Á Châu (ACB)

ACB là một trong những ngân hàng thương mại cổ phần hàng đầu tại Việt Nam, với hệ thống mạng lưới chi nhánh rộng khắp và hơn 9.000 nhân viên làm việc, với nhiều loại hình sản phẩm, dịch vụ đa dạng.

ACB luôn khẳng định vị thế của một Ngân hàng hàng đầu tại Việt Nam trong suốt hơn 27 năm hình thành và phát triển

Vị thế của ACB là một ngân hàng hàng đầu xác lập trên 5 lĩnh vực; trong 3 năm nữa là ngân hàng có cấu trúc hoạt động hiệu quả vượt trội; và trong năm 2014, ACB là ngân hàng hoạt động có quy tắc: tăng trưởng phải bền vững, quản lý phải ngày càng chuyên nghiệp, thu nhập chính đáng, và lợi nhuận ở mức hợp lý

VNDirect & Rồng Việt

Link nội dung: https://vinabull.vn/danh-gia-co-phieu-acb-lanh-manh-cho-vay-hieu-qua-tang-truong-thu-nhap-manh-me-a697.html