Dự án Mizuki Park của Công ty CP Đầu tư Nam Long (NLG)

Trong quý IV, NLG đã triển khai nhiều dự án mới, chủ yếu tập trung vào nhà ở giá hợp lý tại TP HCM, Long An, và Cần Thơ. Điều này đánh dấu sự khác biệt so với xu hướng hiện tại của thị trường, nơi phân khúc cao cấp chiếm ưu thế.

Nam Long cũng mở rộng hợp tác với các ngân hàng để cung cấp giải pháp tài chính linh hoạt cho khách hàng khi giới thiệu các dự án mới như EHome Southgate và EHomeS tại Nam Long Central Lake (Cần Thơ), với giá từ 600 triệu đến 1 tỷ đồng mỗi căn. Các chương trình vay mua nhà với lãi suất ưu đãi và ân hạn nợ gốc được áp dụng.

Ngoài ra, Nam Long còn chú trọng vào việc tối ưu hóa môi trường sống, cung cấp không gian sống chất lượng và tiện nghi cho cư dân. Các dự án có tiện ích đa dạng như hồ bơi, phòng gym, và khu vực thể thao ngoài trời. Công ty cũng tập trung vào việc hoàn thiện hạ tầng tiện ích trong khu đô thị, hợp tác với các thương hiệu nổi tiếng như EMASI và Trung Nguyên.

Nam Long cam kết tiếp tục phát triển các dự án nhà ở giá cả phải chăng và hợp tác chặt chẽ với các đối tác để cung cấp những ưu đãi độc quyền cho khách hàng. Công ty cũng nhấn mạnh vào việc tạo điều kiện cho các gia đình có nhu cầu cấp thiết về nhà ở để nhanh chóng ổn định cuộc sống.

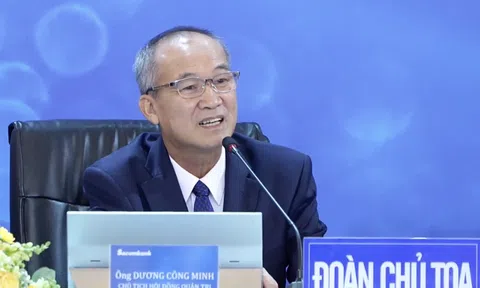

Cập nhật ngày 23/11/2022: phát hành trái phiếu riêng lẻ, nâng tổng nợ vay lên 13.000 tỷ đồng

Hội đồng quản trị Công ty CP Đầu tư Nam Long (NLG) vừa phê duyệt phương án phát hành trái phiếu đợt 2 theo hình thức riêng lẻ với tổng giá trị phát hành lên đến 500 tỷ đồng. Mệnh giá đạt 1 tỷ đồng/trái phiếu, dự kiến có kỳ hạn tối đa 7 năm.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có bảo đảm bằng sản là cổ phiếu của Nam Long tại công ty con (Công ty Cổ phần Nam Long VCD, 1.850 tỷ đồng tương ứng với 51% giá trị thị trường) và công ty liên doanh (Công ty Cổ phần NNH Mizuki, 1.501 tỷ đồng tương ứng 50% giá trị thị trường).

Mục đích phát hành trái phiếu nhằm thực hiện dự án Waterpoint giai đoạn 2 bằng hình thức góp vốn vào công ty con Nam Long VCD. Dự kiến phát hành vào quý IV/2022.

Tính đến quý III, nợ trái phiếu Nam Long ở mức 2.517 tỷ đồng, nếu hoàn thành đợt phát hành trái phiếu vừa công bố ở trên, dư nợ trái phiếu của công ty sẽ vượt mức 3.000 tỷ đồng. Trong đó, công ty có khoản nợ trái phiếu 450 tỷ đồng sẽ đáo hạn gần nhất vào tháng 6/2023 tới đây.

Ngoài ra Nam Long cũng đang vay ngân hàng gần 2.100. Tổng cộng dư nợ phải trả sau đợt phát hành trên là hơn 13.000 tỷ đồng.

Trong một diễn biến khác, Nam Long vừa thông qua chủ trương mua lại cổ phiếu NLG làm cổ phiếu quỹ với tổng giá trị không vượt quá 1.000 tỷ đồng, trích từ nguồn lợi nhuận giữ lại của công ty.

Việc mua cổ phiếu quỹ có nhiều tác động như làm thanh khoản sôi động hơn, hạn chế tốc độ giảm giá của cổ phiếu hoặc thậm chí giúp cổ phiếu tăng giá trở lại. Trước đây, các công ty mua lại cổ phiếu quỹ trong những giai đoạn giảm giá và xem đó như một khoản đầu tư để sau này bán ra hoặc thưởng cho nhân viên.

Tuy nhiên, kể từ năm 2021, sau khi Luật chứng khoán năm 2019 có hiệu lực, doanh nghiệp sẽ tiến hành hủy lượng cổ phiếu quỹ đã mua, đồng thời không còn được sử dụng để bán hoặc dùng làm cổ phiếu thưởng.

Bên cạnh đó, công ty đại chúng muốn mua lại cổ phiếu của chính mình phải tiến hành xin ý kiến cổ đông thông qua để giảm vốn điều lệ.

Chủ trương mua cổ phiếu quỹ được Nam Long đưa ra trong bối cảnh thị trường chứng khoán, đặc biệt là nhóm cổ phiếu bất động sản vừa trải qua đợt điều chỉnh mạnh. Chốt phiên 22/11, giá cổ phiếu NLG đạt 23.100 đồng/cổ phiếu, tăng kịch trần 5 phiên liên tiếp, tương ứng tăng 31%. Tuy nhiên, so với mức đỉnh 64.400 đồng/cổ phiếu thiết lập hồi tháng 3 thì thị giá vẫn mất hơn 64% giá trị.

Tính đến cuối quý III, Nam Long có lợi nhuận chưa phân phối hơn 2.170 tỷ đồng và vốn điều lệ 3.829 tỷ đồng. Trong trường hợp sử dụng hết số tiền được thông qua, công ty có thể mua 43,3 triệu cổ phiếu, tính theo giá đóng cửa phiên 22/11. Khi đó lợi nhuận chưa phân phối và vốn điều lệ sẽ giảm một khoản tương tự.

Trước thông báo gom cổ phiếu quỹ, nhiều lãnh đạo của Nam Long đã đăng ký tăng tỷ lệ sở hữu. Cụ thể, Chủ tịch Hội đồng quản trị Nguyễn Xuân Quang đã đăng ký mua 1 triệu cổ phiếu. Hai con trai của ông Quang đăng ký mua mỗi người 1,7 triệu cổ phiếu. Giám đốc đầu tư của công ty dự kiến mua 100.000 cổ phiếu, còn Giám đốc tài chính mua 30.000 cổ phiếu.

Ngoài ra, Công ty TNHH Đầu tư Tân Hiệp do ông Quang làm Chủ tịch cũng đăng ký mua vào 500.000 cổ phiếu.

Cập nhật ngày 26/9/2022: dự kiến phát hành hơn 1,1 triệu cổ phiếu ESOP

Công ty CP Đầu tư Nam Long (HOSE – NLG) thông báo phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) trong Công ty.

Cụ thể, Nam Long dự kiến phát hành tối đa hơn 1,14 triệu cổ phiếu, chiếm 0,298% tổng số lượng cổ phiếu đang lưu hành. Ngày phát hành cổ phiếu ESOP dự kiến vào ngày 20/10.

Tổng giá trị phát hành theo mệnh giá là hơn 11,4 tỷ đồng. Nguồn vốn phát hành từ Quỹ khen thưởng căn cứ theo báo cáo tài chính năm 2021 được kiểm toán của Công ty. Toàn bộ số cổ phiếu ESOP sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày kết thúc đợt phát hành.

Trên thị trường chứng khoán, đóng cửa phiên giao dịch ngày 23/9, cổ phiếu NLG giảm 1,39%, xuống còn 35.500 đồng/cổ phiếu, khối lượng giao dịch trung bình trong 10 phiên gần đây đạt hơn 2 triệu đơn vị/phiên.

Cập nhật ngày 4/9/2021: NLG (Nam Long) bán một phần dự án ở Đồng Nai cho đối tác Nhật

Công ty Cổ phần Đầu tư Nam Long (mã chứng khoán NLG) vừa cho biết sẽ bán một phần vốn tại Công ty TNHH MTV Paragon Đại Phước cho đối tác Nhật là Niship Nippon Railroad để cùng phát triển khu đô thị Nam Long Đại Phước 45,5 ha tại đảo Đại Phước, Đồng Nai. Tỷ lệ bán vốn cũng như giá trị thương vụ không được tiết lộ.

Nam Long Đại Phước đã hoàn tất đền bù giải phóng mặt bằng, đóng tiền sử dụng đất, san lấp đất đến cao độ 2 m, được phê duyệt quy hoạch 1/500 và cấp giấy chứng nhận quyền sử dụng đất.

Theo kế hoạch, dự án sẽ được Nam Long và Nishi Nippon Railroad phát triển với sản phẩm chủ yếu là biệt thự song lập và đơn lập cao cấp. Dự kiến, Nam Long Đại Phước sẽ được giới thiệu ra thị trường trong năm 2022.

Nam Long hiện nắm 100% vốn Công ty TNHH MTV Paragon Đại Phước. Giá trị tồn kho bất động sản dở dang tại dự án gần 1.709 tỷ đồng.

|

|

Phối cảnh tổng thể đảo Đại Phước. Ảnh: danhkhoireal. |

Vào cuối tháng 8, Nam Long cũng công bố cùng một đối tác Nhật là tập đoàn Hankyu Hanshin Properties Corporation phát triển khu đô thị tích hợp Izumi City, diện tích 170 ha tại Đồng Nai. Nam Long nắm 65,1% vốn còn Hankyu Hanshin Properties Corp nắm 34,9% vốn.

Hankyu Hanshin đã cùng Nam Long triển khai 5 dự án trong 5 năm qua và Izumi City là dự án thứ 6. Vốn đầu tư dự án khoảng 18.600 tỷ đồng, đảm bảo sự phát triển dài hạn trong 5 - 10 năm tới.

Mới đây, Nam Long cũng đã thông qua kế hoạch phát hành hai đợt trái phiếu riêng lẻ với giá trị lần lượt 500 tỷ và 450 tỷ đồng. Số tiền thu được dự kiến sẽ sử dụng toàn bộ để thực hiện thanh toán cho việc nhận chuyển nhượng phần vốn góp tại Công ty TNHH Thành phố Waterfront Đồng Nai từ đối tác.

Hoạt động chính của Công ty Thành phố Waterfront Đồng Nai là phát triển khu đô thị Waterfront City trên quy mô diện tích 170 ha tại xã Long Hưng, huyện Long Thành, tỉnh Đồng Nai.

Tại báo cáo tài chính quý II, Nam Long ghi nhận doanh thu đạt 401 tỷ đồng, tăng 66% so với cùng kỳ. Tuy nhiên, việc giá vốn tăng nhanh hơn doanh thu khiến lợi nhuận gộp của doanh nghiệp giảm từ 138 tỷ đồng xuống 116 tỷ, tương đương mức giảm 16%.

Trong kỳ, doanh thu hoạt động tài chính của Nam Long giảm mạnh, trong khi chi phí hoạt động tài chính, chi phí bán hàng và chi phí quản lý doanh nghiệp đều tăng. Bù lại, công ty ghi nhận lãi đột biến từ công ty liên doanh và liên kết.

Kết quả, lợi nhuận sau thuế quý II của doanh nghiệp đạt 48 tỷ đồng, giảm mạnh so với con số 80 tỷ hồi quý II/2020.

Tính chung nửa đầu năm 2021, Nam Long thu về 637 tỷ đồng doanh thu bán hàng và cung cấp dịch vụ, giảm nhẹ so với cùng kỳ. Khoản thu nhập khác 430 tỷ, chủ yếu nhờ sự đóng góp từ việc mua Công ty TNHH Thành phố Waterfront Đồng Nai, Nam Long báo lãi ròng 414 tỷ đồng, tăng 113% so với cùng kỳ năm trước và hoàn thành 30% kế hoạch năm.

Tổng tài sản của Nam Long tính đến hết quý II/2021 là 20.123 tỷ đồng, tăng 48% so với đầu năm. Trong đó, đầu tư tài chính dài hạn đạt 1.925 tỷ đồng, chiếm 9,5%; các khoản phải thu ngắn hạn đạt 1.850 tỷ, chiếm 9,2%.

Cập nhật ngày 9/6/2021: Quỹ PYN Elite, TBS Group, Keppel Land và GEX sẽ mua cổ phiếu NLG

CTCP Đầu tư Nam Long (NLG) công bố Nghị quyết HĐQT ngày 7/6/2021 liên quan đến chi tiết giá phát hành và đối tượng tham gia kế hoạch phát hành riêng lẻ 60 triệu cổ phiếu. Đây là kế hoạch đã được cổ đông thông qua tại ĐHCĐ diễn ra vào tháng 4/2021

Cổ phiếu mới dự kiến sẽ được phát hành trong năm 2021, sau khi được UBCKNN phê duyệt và sẽ bị hạn chế giao dịch trong 1 năm.

Giá phát hành dự kiến trong khoảng từ 30.800 đồng/CP đến 37.600 đồng/CP, dựa theo thỏa thuận giữa ban lãnh đạo và nhà đầu tư.

Ban lãnh đạo có kế hoạch sử dụng tổng số tiền thu được dự kiến để đầu tư vào các dự án trọng điểm, bao gồm Akari City và một dự án tại Hải Phòng.

Dựa theo danh sách dự kiến gồm 9 nhà đầu tư tổ chức đăng ký tham gia vào đợt phát hành riêng lẻ này, 3 cổ đông lớn - Quỹ PYN Elite, CTCP Đầu tư Thương mại Thái Bình (TBS Group) và Ibeworth Pte. Ltd (Keppel Land) - đăng ký mua 26,6 triệu cổ phiếu, tương ứng 44% lượng cổ phiếu phát hành.

Đáng chú ý, GELEX (HOSE: GEX) cũng đăng ký mua 15 triệu cổ phiếu/25% trong đợt phát hành riêng lẻ này, dù trước đợt phát hành không nắm giữ cổ phiếu NLG nào.

CTCP Đầu tư Nam Long (mã chứng khoán NLG - sàn HOSE)

Hơn 30 năm kinh nghiệm phát triển Bất động sản tại thị trường Việt Nam, Nam Long tập trung tích lũy các quỹ đất tại các tỉnh thành trọng điểm có tốc độ tăng trưởng kinh tế mạnh, hạ tầng kết nối liên vùng, nhu cầu thị trường tiềm năng với tốc độ tăng dân số cơ học cao. Thông qua hệ thống phát triển dự án sẵn có từ R&D, quy hoạch, đầu tư cơ sở hạ tầng kỹ thuật, thiết kế, xây dựng, Nam Long cộng thêm giá trị cho các quỹ đất của mình từ đó tiến hành chuyển nhượng, hợp tác với các chủ đầu tư trong và ngoài nước có tiềm lực tài chính mạnh và nhu cầu về quỹ đất sạch. Công ty hiện đang sở hữu 650 hecta đất sạch tại Thành phố Hồ Chí Minh, Long An, Đồng Nai, Cần Thơ; Hải Phòng; đứng thứ 2 tại thị trường Việt Nam về quỹ đất dành cho phát triển khu đô thị và nhà ở.

Phát triển nhà ở là một trong những chiến lược mũi nhọn của Nam Long. Nam Long hiện phát triển các khu đô thị quy mô lớn, môi trường sống chất lượng, tiện ích đầy đủ với đa dạng các sản phẩm từ cao cấp, trung cấp đến nhà ở “vừa túi tiền” affordable housing. Trong đó, 3 dòng sản phẩm căn hộ Ehome (dưới 1 tỷ), Flora (từ 1,5 tỷ) và nhà phố/biệt thự Valora (từ 3 tỷ) rất được thị trường đón nhận vì phù hợp với túi tiền của đại đa số người dân. Từ đó, những cộng đồng an cư chất lượng cao đã được hình thành, đạt tỷ lệ sinh sống trên 90%, mang đến sức sống cho dự án và cả khu vực lân cận.

“Quản lý, Kinh doanh và Khai thác Bất động sản Thương mại” là một chiến lược mang lại sự phát triển ổn định cho tập đoàn Nam Long. Diện tích đất thương mại dịch vụ của tập đoàn được cấu trúc thành nhiều nhóm khai thác riêng biệt từ cho thuê khai thác dịch vụ nhằm tạo thị, thu hút khách hàng, đến các nhóm để hợp tác và chào bán. Điều này không chỉ làm tăng giá trị cho các khu đô thị, hỗ trợ tốt công tác bán hàng, mà còn gia tăng tài sản, tạo nguồn doanh thu, lợi nhuận và nguồn vốn ổn định cho sự phát triển bền vững. Mảng khai thác bất động sản thương mại dịch vụ được định hướng đóng góp trên 30% doanh thu, lợi nhuận hàng năm của tập đoàn

Cổ phiếu Công ty Nam Long (mã chứng khoán: NLG) đã được chính thức niêm yết trên Sở Giao dịch chứng khoán thành phố Hồ Chí Minh (HOSE) từ ngày 8 tháng 4 năm 2013. Với kế hoạch lợi nhuận tăng trưởng ổn định ít nhất 20% - 30%/năm, Nam Long luôn tập trung hiện thực hóa giá trị cổ phiếu NLG nhằm chia sẻ lợi ích đến các cổ đông chiến lược và cổ đông thân hữu đã đồng hành cùng sự phát triển của tập đoàn.

Công ty Chứng khoán Bản Việt - VCSC

Công ty Chứng khoán Bản Việt - VCSC

Bản Việt & KBSV & BSC

Bản Việt & KBSV & BSC

FPTS

FPTS

Công ty Chứng khoán Rồng Việt

Công ty Chứng khoán Rồng Việt